【厳選15枚】商品の仕入れにはクレジットカードを利用するべき!選び方とポイント

※本ページはプロモーションが含まれています。

「商品の仕入れに最適なクレジットカードが知りたい」

「クレジットカードを選ぶ際のポイントは?」

このような疑問をお持ちではないでしょうか?結論、商品の仕入れには必ず法人向けクレジットカードを利用しましょう。

おすすめは、「マネーフォワード ビジネスカード」です。

本記事では、仕入れに最適な法人向けクレジットカード15枚と選ぶ際のポイント、注意点を詳しく解説します。法人向けクレジットカードを利用したことがない店舗経営者の方も、ぜひ参考にしてください。

当サイトは、2010年から数多くの店舗を工事しており、類似サイト以上に多くの知識と実績があります。

著者

監修者

監修者

目次

商品の仕入れでクレジットカードを利用するべき理由【店舗経営者向け】

まずは、店舗経営者の方に向けて商品の仕入れでクレジットカードを利用するべき理由を解説します。

- 多くのポイントを有効活用できる

- 後払いの利用でキャッシュフローが安定する

- 分割払いやリボ払いなどの支払い方法を選べる

- お金の流れの見える化につながる

現代では、クレジットカード以外にもQRコード決済が流行しています。いわゆる、キャッシュレスです。

キャッシュレスが流行っている理由には、現金では受けられない恩恵があるためです。今後、仕入れにクレジットカードを使いたいと考えている方は、少しでも損しないためにいますぐ申し込みましょう。

多くのポイントを有効活用できる

クレジットカードを利用する最大のメリットは、買い物で貯まるポイントを利用できる点です。店舗の仕入れ金額は大きいため、その分ポイントも貯まりやすく、通常の買い物よりも短期間で大量のポイントを獲得できます。

貯まったポイントは、次回の仕入れや店舗運営費用の一部に使用すれば経費削減につながります。ポイントも立派な資産です。

特に、ポイントの還元率が高いカードを選ぶことで、店舗経営者にとってクレジットカードは大きなメリットになるでしょう。

後払いの利用でキャッシュフローが安定する

店舗経営では仕入れが大きな支出になりやすく、キャッシュフローを安定させることが難しい傾向があります。

クレジットカードを使えば、支払いを後ろ倒しできるため、資金繰りの余裕が生まれます。そのため、急な支出にも備えられるでしょう。

クレジットカードには、支払い期日までに払えば利息が付くことはありません。ただし、支払額を把握しておかなければ、引き落とし日にお金を用意できないリスクがあるため注意してください。

後払いの仕組みは、単に支払いを遅らせるだけでなく、経営の安定性を高める方法の一つです。

分割払いやリボ払いなどの支払い方法を選べる

クレジットカードでの仕入れは、分割払いやリボ払いなどの多様な支払い方法を選べる点が大きな魅力です。特に、大口の仕入れが必要な場合でも、支払いを複数回に分けることで、月々の負担を軽減できます。

リボ払いや分割払いの注意点は、利息が付く場合があり、支払う金額が余計に増えてしまう点です。

ですが、クレジットカードの柔軟な支払い方法は、予期せぬ支出や売上の変動にも対応しやすく、経営の安定性を向上させます。他の重要な経費に資金を回す余裕も生まれるでしょう。

お金の流れの見える化につながる

クレジットカードを利用すれば、お金の流れがよりわかりやすくなります。見える化につながる理由は、主に以下の通りです。

- 仕入れの金額や支払い日が明確に記録されるため

- いつ、どこで、どれだけの支出が発生したのか迅速に把握できるため

- オンライン明細で予算管理やコスト分析がしやすくなるため

上記のメリットは、店舗の資金管理を支えると同時に、安定した運営に役立ちます。お金の管理が苦手だと感じている方こそ、クレジットカードで見える化を進めていきましょう。

仕入れで使うクレジットカードの選び方5選【店舗経営者向け】

次に、仕入れで使うクレジットカードの基本的な選び方を5つのパターンに分けて紹介します。

- 経営者は法人向けクレジットカードを選ぶ

- サービスの充実度で選ぶ

- ポイントの還元率で選ぶ

- 年会費で選ぶ

- 審査の厳しさで選ぶ

必ず押さえるべきポイントは、法人向けクレジットカードを作成することです。法人向けクレジットカードを選べば、経営者向けのリッチな特典や高いポイント還元を受けられます。

それでは、詳しく見ていきましょう。

経営者は法人向けクレジットカードを選ぶ

法人向けクレジットカードが最適な理由は、主に以下の通りです。

- ビジネス向けのサービスが充実

- 限度額の設定が高額

- 経理業務の工数削減

- 年会費を経費に計上可能

特に、ビジネス向けのサービスが充実している点と、年会費を経費に計上できる点がおすすめする理由です。

現在、個人向けのクレジットカードで仕入れを実施している方は、この機会に法人向けクレジットカードを申し込んでみましょう。

メリット①ビジネス向けのサービスが充実

法人向けクレジットカードを利用する最大のメリットは、ビジネス向けサービスの充実です。個人用カードと異なり、法人カードには経営者のニーズに応じた特典が多く含まれています。

- 経費管理ツールや会計ソフトとの連携機能

- 出張時のホテルや航空券の優待サービス

- ビジネスラウンジの利用特典

法人向けクレジットカードによっては、自分だけのコンシェルジュを利用できるものが存在します。飛行機の予約等、気軽に電話1本で代行してくれるのが特徴です。

コンシェルジュが付くクレジットカードは、年会費が高い傾向にあるため自分に見合うかどうか見極めることが重要です。

メリット②限度額の設定が高額

限度額が高額に設定されていることも、法人向けクレジットカードのメリットです。限度額の低い個人カードでは、大規模な仕入れや一度に多額の支払いが必要な場面に向いていません。

しかし、法人向けクレジットカードは企業や事業者の大口取引に対応できるよう、利用限度額が高く設定されているため、仕入れの際の決済がスムーズに行えます。

現在、クレジットカードの限度額に不満を感じている方は、この機会に法人向けクレジットカードを利用してみましょう。

メリット③経理業務の工数削減

一般的に、経費精算や支出の管理には多くの手間がかかりますが、法人カードを活用することで、普段使いのカードと分けて利用できるため、経理業務の工数削減につながります。

これまでクレジットカードを利用していない方は、オンラインで明細を一元管理できるため、さらに経費の集計や確認作業がスムーズになるでしょう。

月次・年次決算や確定申告の負担を少しでも軽減するために、一日でも早く法人向けクレジットカードを導入するのがおすすめです。

メリット④年会費を経費に計上可能

法人向けクレジットカードの年会費は、税務上のメリットがあります。法人向けクレジットカードの場合は、事業用の支出として経費に計上できるためです。

もちろん、年会費が安いクレジットカードの方がおすすめですが、背伸びして高額な法人向けクレジットカードを契約した場合でも、節税対策になると覚えておきましょう。

サービスの充実度で選ぶ

法人向けクレジットカードを選ぶ場合は、サービスの充実度を重視してください。単に決済手段としてだけでなく、カードに付帯するさまざまなビジネス向けサービスを活用すれば、店舗をより繁盛させられるかもしれません。

- 盗難・不正利用の補償

- 提携弁護士への無料法律相談

- 空港ラウンジの無料利用

- 手荷物ホテル当日宅配サービス

特に、盗難・不正利用の補償等の各種保険は自分に合っているかきちんと見定めてください。どれがよいか分からない方は、サービスが充実している「マネーフォワード ビジネスカード」がおすすめです。

ポイントの還元率で選ぶ

仕入れに使うクレジットカードを選ぶ際は、ポイントの還元率を必ず比較しましょう。仕入れで発生する多額の支払いは、還元率の高いカードを利用することで実質的なコスト削減につながります。

たとえば、還元率1%のカードを使えば、年間の仕入れ額が1,000万円の場合に、10万円分のポイントが獲得可能です。

経営者にとって、ポイントは強い味方になります。つまり、還元率を基準にカードを選ぶことは、経営の成長やサービスの質向上につながるわけです。

年会費で選ぶ

法人向けクレジットカードは、傾向的に個人クレジットカードよりも年会費が高めに設定されています。

その分、年会費が発生するカードは特典やサービスが充実しています。

- ポイント還元率が高い

- ビジネス向けの優待サービスが含まれている

しかし、どれくらい使うのか分からない状態で、年会費のかかるクレジットカードを利用するのはおすすめしません。まずは、年会費が無料の法人向けクレジットカードに申し込んで、年間でどれくらい使うのか試してみましょう。

審査の厳しさで選ぶ

最後に、クレジットカード会社によって審査の基準は違います。そのため、審査の合否は申し込むまで判断できません。

特に新規開業や中小規模の店舗では、法人カードの審査が厳しく、必要な利用限度額を得るのが難しい場合があります。そのため、審査の難易度が適切なカードを選ぶことが大切です。

ホームページに記載されている審査基準を理解し、それに基づいてカードを選ぶことで、必要な資金調達がスムーズに進みます。

【厳選15枚】仕入れの使用におすすめの法人向けクレジットカード

本章では、仕入れの使用におすすめの法人向けクレジットカードを15枚に厳選して紹介します。

- マネーフォワード ビジネスカード

- 三井住友カード ビジネスオーナーズ

- 三井住友カード ビジネスオーナーズ ゴールド

- セゾンゴールド・アメリカン・エキスプレス・カード

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- Airカード

- 楽天ビジネスカード

- JCB法人カード

- JCB CARD Biz

- UPSIDERカード

- GMOあおぞらネット銀行デビットカード

- paild

- UCプラチナカード

- ライフカードビジネスライトプラス

- ラグジュアリーカード・ゴールド

今すぐにカードを発行したい場合は「マネーフォワードビジネスカード」がおすすめです。年会費無料で、誰でも簡単に発行できます。

マネーフォワード ビジネスカード

| 年会費 | 1年間で一度以上の利⽤実績で年会費無料 |

| ポイント還元率 | 1~3%ポイント還元 |

| 決済上限 | 利⽤上限なし 1回あたり最⼤5000万円まで |

| おすすめポイント | 「⼝座振替」と「事前チャージ」の両⽅の⽀払いが可能 ⽉の利⽤⾦額に応じて、最⼤5万円分のボーナスポイント ⽉間‧年間の会費が発⾏枚数に関わらず無料 |

※詳細はホームページをご覧ください。

マネーフォワード ビジネスカードは、株式会社マネーフォワードが運営している信頼性の高い法人向けクレジットカードです。累計カード発行者事業者数や申込手続きの簡単さなど、さまざまな分野でNo.1の実績を有しています。

年会費無料・決算書の提出不要で申し込みできるため、新設法人でも作成しやすいカードとなっています。

マネーフォワード ビジネスカードは、「口座振替」と「事前チャージ」の両方の支払いに対応しています。事前チャージは、お金を必要な分だけチャージして使えるため安心です。

また、年会費と発行手数料が無料で、月の利用金額に応じて、最大5万円分のボーナスポイントがプレゼントされます。

「初めて法人向けクレジットカードを作るからどれがいいのか分からない…。」

「手軽に作れて年会費もかからない法人向けクレジットカードが欲しい」

「ポイント還元率がよくてサービスも申し分ない法人向けクレジットカードが知りたい!」

上記のような悩みを抱えている方すべてにおすすめできる法人向けクレジットカードが、マネーフォワード ビジネスカードです。

三井住友カード ビジネスオーナーズ

| 年会費 | 条件付きで年会費永年無料 |

| ポイント還元率 | 0.5% ※最大1.5%還元 |

| 決済上限 | ~500万円 |

| おすすめポイント | 年会費が永年無料で18枚まで発行できる 最短10分で申し込み完了 |

※詳細はホームページをご覧ください。

次に紹介するのは、三井住友カード ビジネスオーナーズです。満18歳以上の法人代表者もしくは、個人事業主の方であれば、簡単に申し込みができます。

免許証と金融機関のキャッシュカードのみで申し込みができるので、忙しい店舗経営者の方にぴったりです。

追加カードは18枚まで、年会費が永年無料で作成できます。請求書払い代行サービス等も用意されているので、ぜひお試しください。

三井住友カード ビジネスオーナーズ ゴールド

引用:三井住友カード ビジネスオーナーズ ゴールド公式サイト

| 年会費 | 5,500円 |

| ポイント還元率 | 0.5% ※最大1.5%還元 |

| 決済上限 | ~500万円 |

| おすすめポイント | 2枚持ちでお得に利用できる 年間100万円の利用で翌年以降の年会費無料 |

※詳細はホームページをご覧ください。

三井住友カード ビジネスオーナーズ ゴールドは、年間100万円以上の利用がある場合に、先述した三井住友カード ビジネスオーナーズよりもおすすめできる法人向けクレジットカードです。

ポイント還元率はそのままに、空港ラウンジ利用やショッピング補償などのサービスが充実しています。また、100万円以上使えば翌年の年会費が無料になり、ボーナスポイントが1万円貰えるため、三井住友カード ビジネスオーナーズよりもお得です。

2枚持ちでさらに便利に利用できるため、ぜひこの機会に試してみてください。

セゾンゴールド・アメリカン・エキスプレス・カード

引用:セゾンゴールド・アメリカン・エキスプレス・カード公式サイト

| 年会費 | 11,000円 ※初年度年会費無料 |

| ポイント還元率 | 0.5〜1.0% |

| 決済上限 | 一律上限なし ※審査によって個別に決定 |

| おすすめポイント | 新規入会・利用で最大8,000円のポイント獲得 入会特典を多数用意 |

※詳細はホームページをご覧ください。

セゾンゴールド・アメリカン・エキスプレス・カードは、ご家族を大切にされる店舗経営者の方におすすめの法人向けクレジットカードです。年会費1,100円で家族カードも作成できます。

サービスには、手荷物宅配サービスや国内の主要空港ラウンジの無料利用など、旅行に関する特典が多数用意されているため、旅行好きの方は必見の内容です。

また、条件はありますが、入会と利用で1,600永久不滅ポイントを獲得できます。1ポイントは最大5円相当のアイテムと交換できるため、最大8,000円相当のプレゼントを受け取れます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

引用:セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード公式サイト

| 年会費 | 2万2,000円(初年度無料) |

| ポイント還元率 | 0.5〜1.0% |

| 決済上限 | 一律上限なし ※審査によって個別に決定 |

| おすすめポイント | 永久不滅ポイントが貯まる プラチナ会員様専用コンシェルジュ・サービスあり |

※詳細はホームページをご覧ください。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、「ビジネスに余裕をもたらす一枚」をキャッチコピーにしている法人向けクレジットカードです。2万2,000円の年会費が初年度は無料なので、申し込むハードルが低くなっています。

プラチナ会員になれば、専用コンシェルジュ・サービスを利用できるようになり、レストランの予約や旅行プランの相談を24時間365日行えます。

有効期限のないポイントが貯まるのも魅力的です。

Airカード

引用:Airカード公式サイト

| 年会費 | 5,500円(初年度無料) |

| ポイント還元率 | 1.5% |

| 決済上限 | 10~100万円 |

| おすすめポイント | 業界TOPのポイント還元率 5,500円の年会費が初年度無料 |

※詳細はホームページをご覧ください。

Airカードは、リクルートがJCBと提携して発行している法人向けクレジットカードです。個人事業主向けに作られているため、決済上限こそ高くありませんが、何と言ってもポイント還元率1.5%が目を見張ります。

貯まったポイントは、各種リクルートのサービスで利用できるほか、pontaやdPOINTに交換可能です。

しかし、公共料金の支払いの際は、ポイント還元率が0.5%に下がるので注意してください。年会費が初年度無料なので、手軽な法人向けクレジットカードが必要な方におすすめです。

楽天ビジネスカード

| 年会費 | 2,200円 |

| ポイント還元率 | 1.0% |

| 決済上限 | 最高300万円 |

| おすすめポイント | 楽天市場で買い物をするとポイントが最大5倍 楽天プレミアムカードとセットになるので口座管理が簡単 |

※詳細はホームページをご覧ください。

楽天ビジネスカードは、楽天プレミアムカードとセットで利用できる法人向けクレジットカードです。楽天プレミアムカードの年会費は、1万1,000円なので計1万3,300円の年会費がかかる点に注意しましょう。

メリットは楽天市場での買い物でより多くのポイントが付く点と、2枚のカードによって口座管理が簡単になる点です。

普段から楽天の各種サービスを利用している楽天経済圏の方は、法人向けクレジットカードも合わせるのがおすすめです。

JCB法人カード

| 年会費 | 1,375~11,000円 |

| ポイント還元率 | 0.45%~ |

| 決済上限 | ~500万円 |

| おすすめポイント | Amazonでポイント1.5%還元 JCBトラベルで簡単旅行予約 |

※詳細はホームページをご覧ください。

JCB 法人カードは、個人カード感覚で利用できる初心者におすすめの法人向けクレジットカードです。一般カードとゴールドカードが用意されており、年会費やポイント還元率に違いがあります。

特徴として、Amazonで利用した際には、ポイント還元率がトップクラスの1.5%です。そのため、商品の仕入れにAmazonをよく利用する店舗経営者の方は、検討してみてください。

その他、JCB会員専用の「JCBトラベル」で旅行予約を簡単にできる点も魅力的です。

JCB CARD Biz

| 年会費 | 1,375~11,000円 ※初年度無料 |

| ポイント還元率 | 0.5% |

| 決済上限 | ~500万円 |

| おすすめポイント | 最短5分でカード番号が発行可能 業界初のサイバーリスク総合支援サービス |

※詳細はホームページをご覧ください。

JCB CARD Bizは、個人事業主向けの最短5分でカード番号が発行できる法人向けクレジットカードです。スタンダードな一枚なので、初めて法人向けクレジットカードを利用する人にもおすすめできます。

また、業界初のサイバーリスク総合支援サービスを展開しており、トラブル発生時のサポートにも力を入れているため安心して利用できるでしょう。

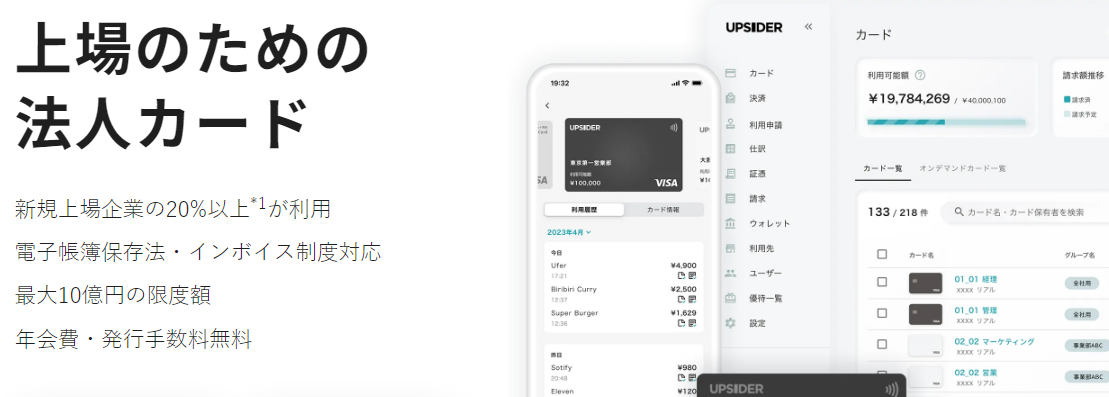

UPSIDERカード

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0~1.5% |

| 決済上限 | 最大10億円 |

| おすすめポイント | 事前入金で10億円の支払いに対応可能 年会費や月額基本料が完全無料 |

※詳細はホームページをご覧ください。

UPSIDERカードは「上場のための法人カード」をコンセプトに発行されている法人向けクレジットカードです。

上場のためと謳っているだけであり、事前入金すれば10億円までの支払いができます。盗難や不正利用のトラブルにあった場合は、最大2,000万円までの補償が付いている点が魅力です。

年会費や基本料金は無料なので、店舗経営をしているスタートアップ企業の方に、ぜひ手に取ってもらいたいカードになっています。

GMOあおぞらネット銀行デビットカード

| 年会費 | 無料 |

| ポイント還元率 | 最大1% |

| 決済上限 | ~1,000万円 |

| おすすめポイント | 簡単3STEPで利用可能 ビジネスデビットカードだからこそのメリット |

※詳細はホームページをご覧ください。

GMOあおぞらネット銀行デビットカードは、年会費無料でコストカットに優れている法人デビットカードです。法人口座開設手続き完了後にデビットカードを受け取り、口座に入金すれば使えるようになるため、手軽に誰でも始められます。

また、デビットカードなので使いすぎる心配がありません。すぐに引き落とされるため、お金の管理が簡単になる魅力があります。

デビットカードを利用したいと考えている店舗経営者の方は、ぜひこちらのカードを申込しましょう。

paild

引用:paild公式サイト

| 年会費 | 永年無料 |

| ポイント還元率 | なし |

| 決済上限 | なし |

| おすすめポイント | プリペイド式なので審査が不要 バーチャルカードの発行が無制限 |

※詳細はホームページをご覧ください。

paildは、従業員に安心して渡せる新しい法人カードです。プリペイド式なので、審査が不要な代わりに、ポイントは還元されない点に注意しましょう。

paildのバーチャルカードは無制限に発行できるので、いままで従業員が立て替えていた経費をpaildで一括管理できます。

店舗経営者の方も、従業員にバーチャルカードを渡すことで、キャッシュレス化でき小口現金の管理から解放されるでしょう。

UCプラチナカード

| 年会費 | 1万6,500円 |

| ポイント還元率 | 1% |

| 決済上限 | ~700万円 |

| おすすめポイント | 3つの補償制度で安心 1万円台の年会費でコンシェルジュなどの特別サービスを利用可能 |

※詳細はホームページをご覧ください。

UCプラチナカードは、会員限定で100以上の特典を用意している法人向けクレジットカードです。ポイント還元率も、1%と悪くありません。

また、通信端末修理費用保険や海外・国内旅行傷害保険、ショッピング補償保険など、3つの補償制度が付いているため、何かトラブルが起きた際にお金の心配が減ります。

1万円代ながら、コンシェルジュを含むリッチな特典が多数用意されているため、非日常的な体験に憧れるすべての店舗経営者の方におすすめできます。

ライフカードビジネスライトプラス

| 年会費 | 無料 |

| ポイント還元率 | 0.50% |

| 決済上限 | ~500万 |

| おすすめポイント | 従業員カードを最大3枚まで発行可能 弁護士無料相談サービス付き |

※詳細はホームページをご覧ください。

ライフカードビジネスライトプラスは、お誕生月ポイントや新規入会キャンペーンポイントなど、さまざまポイントプログラムが魅力的な法人向けクレジットカードです。

また、ライフカードの提携弁護士へ、1時間の無料法律相談を実施できます。従業員に向けたカードも3枚まで発行でき、すべて年会費はかかりません。

申込はWebで完結し、発行までに最短3営業日なので、いますぐに法人向けクレジットカードが欲しい人は、検討してみましょう。

ラグジュアリーカード・ゴールド

| 年会費 | 22万円 |

| ポイント還元率 | 1.5% |

| 決済上限 | 一律制限なし |

| おすすめポイント | 専用コンシェルジュがLINEチャットで対応 「LCオーナーズコミュニティ」に入会可能 |

※詳細はホームページをご覧ください。

ラグジュアリーカード・ゴールドは、年会費22万円のハイクオリティな金属製法人向けクレジットカードです。ポイント還元率は高水準の1.5%になります。

年会費22万円に相応しいサービスが用意されており、専用コンシェルジュの利用や会員限定の「LCオーナーズコミュニティ」に参加できます。

会員限定のコミュニティでさらなるビジネスチャンスを狙いたいと考えている方は、少し勇気を出して入会してみましょう。

商品の仕入れでクレジットカードを利用する場合のポイント【店舗経営者向け】

最後に、商品の仕入れでクレジットカードを利用する場合に覚えておくべきポイントを詳しく解説します。

- 支払い遅延で信用状況に傷が付かないようにする

- 仕入れのみに使用することで経理業務を楽にする

- 仕入れでクレジットカードが使えない原因を把握しておく

すべて基本的なことになりますが、万が一に備えて復習しておきましょう。

支払い遅延で信用状況に傷が付かないようにする

クレジットカードを利用する場合は、支払い遅延による信用状況への悪影響に注意が必要です。クレジットカードの支払いが長い間遅れると、信用情報に傷がつきます。

信用情報に傷が付くと、新たなカード発行や資金調達の際に不利益を被る恐れがあるため、十分に注意してください。

支払い遅延を防ぐためには、カードの利用限度額や支払い期日をしっかりと把握し、事前に資金繰りを調整することが重要です。仕入れ額が予想以上に増えた場合には、早めに追加の資金調達手段を検討し、支払い期日までに必要な資金を確保しましょう。

仕入れのみに使用することで経理業務を楽にする

クレジットカードを仕入れと他の支出が混在する状態にしてしまうと、経費の仕分けや管理が複雑になり、負担が増える恐れがあります。そのため、仕入れ用のカードは、仕入れに関するものだけで明細が埋まるようにしましょう。

また、カード明細を会計ソフトと連携させることで、仕入れの支出が自動的に反映され、仕分け作業の手間が大幅に削減されます。

仕入れでクレジットカードが使えない原因を把握しておく

クレジットカードが使えなくなる主な原因は、以下の通りです。

- 利用限度額を超えている

- 有効期限が切れている

- 磁気不良が起きている

- 引き落としに失敗している

基本的には、個人クレジットカードと同様の原因で使えなくなる場合があります。カード会社のセキュリティ設定によって、一時的なロックがかかることも利用ができない原因です。

何も心当たりがない場合は、一度カード会社に問い合わせてみましょう。

まとめ|仕入れには法人のクレジットカードの利用がおすすめ

本記事では、仕入れに最適な法人向けクレジットカード15枚とクレジットカードを使用する際のポイント、選び方を詳しく解説しました。

まとめると、商品の仕入れには法人向けクレジットカードが1番の選択肢です。どれにするか決められなかった方は、「マネーフォワード ビジネスカード」を選択しましょう。

業界TOPのポイント還元と、設立直後でも作成しやすいことが魅力です。それ以外に紹介した法人向けクレジットカードも、それぞれ特徴がありおすすめできるので、一度ホームページを見ながら比較検討してみましょう。

こちらの情報を参考にして、理想の店舗経営ができることを祈っています。

無料見積もり申込・資料請求はこちら

24時間365日、いつでも見積もり申込・資料請求できます<完全無料・全国対応>

- 飲食店・美容室・クリニック・オフィスの実績多数

- 見積もりからプラン提案まで、すべて無料です。

- 最大3社~5社の見積もり・提案を比較できます。

- あなたの近くの業者が見積もり(現地調査も無料)

- 紹介した業者に決めても、手数料は不要です。

最新の見積もり依頼

初めてのお客様もご安心いただけますように、当サイトの「無料見積もり申込」の状況をご覧いただけます。(更新日時:2025年8月12日 16時36分)

- 見積もり依頼の一覧はこちら

- 2025年8月12日 神奈川県川崎市 酒屋

- 2025年8月12日 東京都中央区 ラーメン屋

- 2025年8月11日 東京都文京区 オフィス

- 2025年8月11日 大阪府堺市 美容室

- 2025年8月10日 東京都新宿区 バー

- 2025年8月10日 東京都世田谷区 バー

- 2025年8月9日 埼玉県草加市 パーソナルジム

- 2025年8月9日 千葉県松戸市 居酒屋

- 2025年8月9日 東京都渋谷区 クリニック

- 2025年8月9日 東京都渋谷区 まつ毛サロン