【店舗開業】お店を開くために必要な資金相場は?融資を受けるポイントを徹底解説

先に知りたい方はこちら

店舗を開業する方に「どうしたら、公庫や銀行などの金融機関から上手く融資を受けられるか?」と、よく相談されます。

いくらよい物件を探せても、開業資金の目途が立たなければ話が前に進みません。今の時代、自己資金だけで出店するのは珍しいため、金融機関から融資を受けるのは当然の判断です。

この記事を最後まで読めば、公庫や銀行などの金融機関から融資を受けるコツ、店舗開業に必要な資金の相場を学べます。

当サイトは、2010年から数多くの店舗を工事しており、類似サイト以上に多くの知識と実績がありますので、ぜひ参考にしてください。

手数料ゼロ/しつこい営業は一切なし

著者

監修者

監修者

目次

店舗開業時に必要な資金の相場

開業に必要な資金の相場は、日本政策金融公庫総合研究所が発表した「2024年度新規開業実態調査」によると、下がり傾向にあるようです。

それでも、開業費用の平均値は985万円と記載されているため、店舗開業には約1,000万円の資金が相場になります。

店舗を開業する際に必要な資金は、業種や店舗の規模、立地によって大きく異なります。自己資金だけで開業するのが難しい場合は、金融機関の融資や助成金を活用するのも一つの手です。

開業を成功させるためには、しっかりと資金計画を立てることが欠かせません。

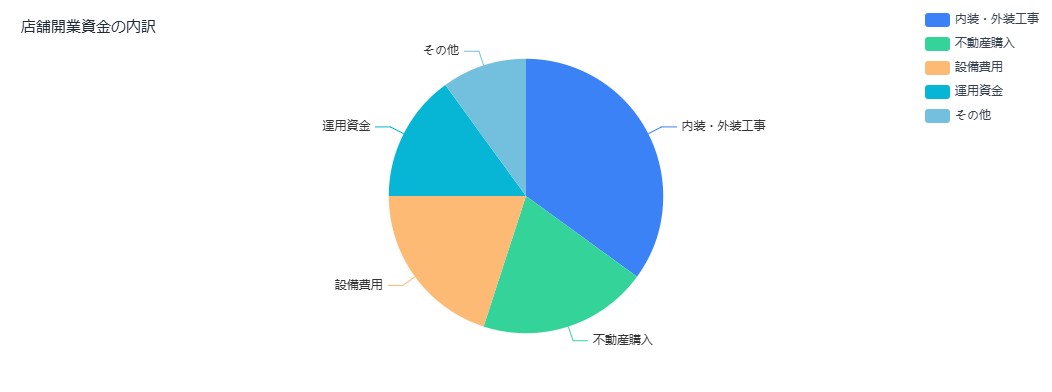

店舗開業資金の内訳

店舗開業資金の内訳は、主に以下の通りです。

おおよそ、内装・外装工事に、全体の30~40%を想定しておきましょう。しかし、居抜き物件を活用すれば100~300万円程度に抑えられることもあります。

また、業種ごとに設備費は大きく変動する恐れがあるため注意が必要です。リースを活用することで初期費用を抑えられます。

開業資金は業種や立地、店舗規模によって変動するため、事前に見積もりを取り、資金計画をしっかり立てることが重要です。

融資を活用して店舗を開業する方法

店舗物件の確保から内装工事、厨房機器や備品の準備など、開業するまでの費用だけでも数百万円~1,000万円以上かかることも珍しくありません。さらに営業を軌道に乗せるまでの数か月間の資金も、確保する必要があります。

その予算をすべて自分の貯金から出せればよいのですが、資金が足りない場合は多くの方が融資制度を利用します。

開業資金に利用できる融資先

主な融資先は、日本政策金融公庫と各地方自治体の2つです。

銀行や民間金融機関からも融資を受けられますが、審査が通りやすく低金利というメリットから、日本政策金融公庫や各地方自治体を選択するのが一般的です。

開業資金における融資の割合

一般的には、開業資金の50%と、営業を軌道に乗せるまでにかかる運営資金の50%を合わせた金額が、融資の割合の目安です。

つまり開業に1,000万円かかるとしたら500万円を融資で、軌道に乗せられるまでの期間を4か月としたら2か月分を融資と考えて計算してみましょう。

融資の割合を増やせば現状の負担は少なくなりますが、返済金が増えます。返済が困難になります。

そのため、融資に頼りすぎるのは危険です。

店舗開業時に日本政策金融公庫から融資を受ける際のポイント

どのくらい自店舗の開業で、融資を頼るべきか明確になったと思います。

本章では、日本政策金融公庫から融資を受ける際のポイントを解説するので、ぜひ参考にしてください。

公庫融資のメリット

公庫融資が店舗の開業に適している理由は、資金調達のしやすさ以外にもあります。公庫融資は金利が低い点と、借入期間が長くて長期の返済計画を組める点がメリットです。

さらに資金調達で最も苦しむポイントになる、保証人と担保を用意する必要がありません。公庫融資は無担保無保証で借入を行えるため、家族や友人を巻き込まなくて済むのもメリットです。

専門家が事務手続きなどを代行してくれるサポートもあるので、必要な方は検討してみましょう。

公庫は審査が通りやすく金利も低い

銀行等の民間金融機関から融資を受けることが難しくても、公庫融資であれば融資を受けられるケースも多いです。

日本政策金融公庫は、元々中小企業や個人事業者への融資を目的に設立されました。

そのため、これから開業を考えている人にとって強い味方になります。金利が低いのも嬉しいポイントです。

自己資金だけの開業や、金利が高い金融機関から融資を受けて開業するよりも、公庫融資を利用する方が圧倒的に負担が少なくなります。

中小企業経営力強化資金制度がある

公庫融資の中に中小企業経営力強化資金というものがあり、その名の通り中小企業の味方をしてくれる制度です。別に、新創業融資制度というものもありますが、それより金利が低くなっています。

中小企業経営力強化資金のメリットは、開業準備を行う多忙な経営者のことを考慮しているため、一度も金融機関に足を運ばずに融資を受けられる点です。

認定経営革新等支援機関の専門家が、手続きを代行してくれるためです。

さらに、融資面談の際に専門家の同席をお願いして、フォローしてくれる場合もあります。

店舗開業時に銀行から融資を受ける際のポイント

もちろん、銀行からも融資を受けられます。日本政策金融公庫に貸し渋りの傾向がある場合は、銀行で融資を考えるケースも多いでしょう。

本章では、店舗開業時に銀行から融資を受ける際のポイントを6つ紹介します。

- 地方銀行や信用金庫の制度融資を活用する

- 自己資金と必要な融資を把握する

- 自己資金はなるべく多く用意する

- 充実した事業計画書を添える

- 自分の経験年数を伝える

- 個人信用情報をクリーンにする

それでは、詳しく見ていきましょう。

地方銀行や信用金庫の制度融資を活用する

地方銀行や信用金庫には、保証協会付制度融資というものがあります。多くの業界で利用されている制度なので、聞いたことがある方も多いでしょう。しかし、この制度には落とし穴があります。

保証協会付制度融資は、融資までのスピードが遅く、開業に利用する場合は注意が必要です。必要な書類を準備する手間がかかり、審査結果が出るまでに2か月かかる場合もあります。

地方銀行や信用金庫の融資を考えている方は、審査にかかる期間をしっかりと覚えておきましょう。

自己資金と必要な融資を把握する

銀行の場合は、自己資金も去ることながら、重視されるのは事業計画です。以下の観点から、実現可能な売上目標を設定しましょう。

- 立地条件

- 見込み客数

- 想定客単価

そして、売上目標の7~8割で、設備投資や原価・家賃・人件費などの諸経費を支払えることを示し、返済の収支計画を明確にしてください。

売上目標が年々アップして、なおかつ売上目標の7~8割で成立する返済計画を示すのがポイントです。そこが、銀行が融資の可否を判断する基準になっているようです。

現実的に目標が100%達成することは少ないので、100%で返済計画を考えていると、なかなか融資の決裁がおりません。細かい融資条件などは、こちらの全国銀行協会のホームページに載っています。

現役の銀行員の方が運営しているこちらのサイトも、融資関連の情報を網羅しており、Q&Aも充実しているので参考になるでしょう。

自己資金はなるべく多く用意する

店舗の開業には、自己資金をどれだけ用意できるかが大切です。自己資金は自分で用意したお金はもちろん、親戚や友人から援助してもらう資金も含まれます。

自己資金が多いほど銀行からの借入額は減り、返済額も少なくなります。返済額が少なければ完済の見込みも高まりますし、多くの自己資金を用意したことが信用にもつながるでしょう。

こういった理由で銀行も融資を快諾しやすくなり、スムーズに融資が下りるようになります。

充実した事業計画書を添える

ただ融資の申込用紙に記入するだけでは、融資を受けられる可能性は限りなく低いです。

返済計画まできちんと記載された事業計画書を作成し、一緒に提出するのが重要です。

事業計画書には、経営者としての理念や自己紹介なども記載し、開業する店舗のコンセプトや方針も記載しましょう。考えているメニューや金額、店舗に対する熱意も伝えたいです。

- 事業計画書には理念や自己紹介を記載

- 事業計画書にはお店のコンセプトを記載

- 事業計画書にはメニューや金額を記載

- 事業計画書には熱意や想いを記載

- 言われる前に自分から率先して出す

融資担当者はただ数字を見ているのではなく、開業する方の熱意や人柄を見るとともに、計画の実現性や具体性を見ています。

本番での武器に変えられるように、事前にしっかりと準備しましょう。

事業計画の重要性

事業計画が大切なのは、公庫でも民間金融機関でも同じです。融資の申込用紙に記入するだけでなく、必ず返済計画まで盛り込んだ事業計画書を添えましょう。

- 経営者としての自己紹介

- お店のコンセプトや営業方針

- お店のメニューと料金

- お店に対する思い入れ

- 売上目標の7~8割で返済計画

上記を簡単にまとめた「お店のプロフィール」を渡せば、融資の決裁が有利になることは間違いありません。

売上目標や返済計画を示すことも重要ですが、融資担当者は何よりあなたの人柄や情熱を見ているのです。

自分の経験年数を伝える

銀行融資では、今まで経験を積んできた年数も大切です。

ベテランであればあるほど、信用につながります。特に、美容師のような技術が必要な職業であればなおさらです。

接客や技術はもちろん、経営にいかせる経験があれば評価がプラスになります。

金銭管理やスケジュール管理など、さまざまな経験がいかせるので、独立前から少しでも評価につながる経験をしておきましょう。

個人信用情報をクリーンにする

経営者であれば、個人信用情報がクリーンな状態でなければなりません。

個人信用情報がクリーンである条件は、過去5年以内に債務整理を行っていないことや、2年以内に消費者金融から借入をしていないことなどさまざまです。

公共料金の支払いに滞納がないか、税金や年金の支払いに滞納がないかなどもポイントになり、金銭の信用問題はシビアになっています。

多額のお金を借りようとしているわけですから、返済能力や責任感が無いと見なされてしまえば、当然融資してもらえません。

お金の管理や責任感は、経営者として大切な要素です。

もし、心当たりがあれば、すぐに融資を申し込まず、まず個人信用情報をきれいにして、少し時間を置いてから融資を申し込むようにしましょう。

開業したいと思ってもすぐにできないのが、経営の難しいところです。この機会に一度自分の状況を確認してみましょう。

店舗開業時に必要な資金や融資に関するよくある質問

最後に、店舗開業で必要な資金や融資に関するよくある質問を6つ紹介します。

- 公庫融資の審査に通らない人も多い?

- 公庫融資と銀行融資はどちらが良い?

- 飲食店は自己資金なしでも開業できる?

- 100万あれば飲食店は開業できる?

- 飲食店の開業時に使用できる助成金と補助金はある?

- 小さい店舗を開業するときの資金はどれくらい?

それでは、最後までお読みください。

公庫融資の審査に通らない人も多い?

実際は、公庫融資の審査を通らない人もかなり多い印象です。その明暗を分けるポイントは、きちんと事前準備をしておくかどうかにかかっています。

開業するわけなので、明確な事業計画書を準備し、どれだけの熱意があるかをきちんと伝えましょう。口答だけでなく、事業計画書を持参し、細かく説明することで信用してもらえます。

公庫融資は元々国民の税金なので、熱意がない人や何となく開業したいという人に、簡単に貸すわけにはいきません。

公庫融資と銀行融資はどちらが良い?

銀行の融資は、独立開業したばかりの方やこれから開業する方にとっては厳しいです。これまでの経歴や勤務経験によっては融資を受けられる可能性もありますが、可能性はかなり低くなります。

それに対して公庫融資は、元々の設立目的が中小企業や個人事業の支援なので、独立開業したばかりの方やこれから開業する方でも融資が受けやすいです。

・銀行融資は独立開業では審査が通りにくい

美容師は独立して一人前という考えも強いですから、開業資金を調達しやすい公庫融資は助かります。

飲食店は自己資金なしでも開業できる?

飲食店は、自己資金がなくても融資を活用すれば開業は可能です。しかし、自己資金なしでは審査が非常に厳しくなるため、一定の自己資金を用意するのが現実的になります。

基本的には、開業資金の3割程度を自己資金で準備するようにしましょう。自己資金は、金融機関が「事業への本気度」や「返済能力」を判断するための基準になります。

そして、自己資金なしでの開業はリスクもあります。

開業後にすぐ売上が安定することは珍しいため、運転資金が不足し、経営が厳しくなる可能性を考慮しましょう。

自己資金が用意できない場合は、焦らずにお金を貯める準備期間と考えてください。

100万あれば飲食店は開業できる?

開業の形態を工夫すれば、100万円の予算内でも可能性はあります。

具体的には、間借り営業です。間借り営業とは、既存の飲食店の空き時間や休日を利用して、自分のメニューを提供する方法になります。

そうすれば、物件取得費や内装工事費を大幅にカットできるでしょう。これなら、食材や調理器具の費用に予算を集中できるため、100万円でも開業できるかもしれません。

また、キッチンカーを活用するのも一つの選択肢です。店舗を持たずに営業できるため、物件取得費や内装費が不要になります。

キッチンカー自体の購入費用はかかりますが、中古車を活用したり、レンタルサービスを利用すれば、比較的低コストでの開業が可能です。

飲食店の開業時に使用できる助成金と補助金はある?

飲食店を開業する際は、助成金や補助金を活用すれば資金の負担を軽減できます。

これらの制度は、国や自治体、各種団体が提供しており、返済不要の資金として活用できる点が大きなメリットです。

ただし、助成金や補助金は申請期限がある上、審査が必要です。

計画書の提出が求められる場合が多いため、早めに準備しましょう。開業資金を少しでも抑えたいなら、活用できる制度をチェックし、適切なタイミングで申請するのを忘れないようにしてください。

小さい店舗を開業するときの資金はどれくらい?

小規模な店舗を開業する場合でも、一定の資金は必要です。開業資金の相場は業種や立地によって異なりますが、500~1,000万円が目安になります。

しかし、居抜き物件を利用すれば設備投資を抑えられるため、300万円程度で開業できるかもしれません。

ただし、宣伝費や運転資金を考慮することも大切です。特に開業初期は売上が安定しないことが多いため、最低でも3~6か月分の運転資金を確保しておくと安心です。

まとめ

ここまでは、店舗の開業資金を確保するために重要な、公庫融資や銀行融資を受けるコツについて解説してきました。

こちらの記事で、公庫や銀行から融資を受けるコツを知り、それぞれの融資のメリット・デメリットも学べたと思います。

こちらの情報を参考にして、理想のお店を開業されることを願っています。

24時間365日受付|いつでも見積もりを申し込めます

<完全無料・全国対応>

- 飲食店・美容室・クリニック・オフィスの実績多数

- 現地調査・見積もり・プラン提案まで完全無料

- 最大3社~5社の見積もり・提案を比較できます

- あなたの近くの業者が見積もり(現地調査も無料)

- ご紹介した業者に決めても手数料は不要です

手数料ゼロ/しつこい営業は一切なし

最新の見積もり依頼

初めてのお客様もご安心いただけますように、当サイトの「無料見積もり申込」の状況をご覧いただけます。(更新日時:2026年3月12日 17時46分)

- 見積もり依頼の一覧はこちら

- 2026年3月12日 東京都世田谷区 買取専門店

- 2026年3月11日 東京都武蔵野市 マーラータン

- 2026年3月11日 愛知県名古屋市 シーシャ

- 2026年3月11日 物件未定 美容室

- 2026年3月11日 長崎県大村市 美容室

- 2026年3月11日 大阪府大阪市 テイクアウト

- 2026年3月10日 東京都港区 居酒屋

- 2026年3月10日 東京都豊島区 うどん屋

- 2026年3月10日 福岡県福岡市 オフィス

- 2026年3月10日 長野県安曇野市 カフェ